Подведем итоги 2021 года по всем нашим портфелям, состав которых публиковал год назад + публикую состав портфелей на 2022 год:

Акции в равных пропорциях (доля 50%): OZON, Северсталь, Система АО, ГМК Норникель, Яндекс, Русгидро, Интер РАО;

Золото (25%): FinEx Gold ETF;

Облигации (25%): FinEx FXRB ETF.

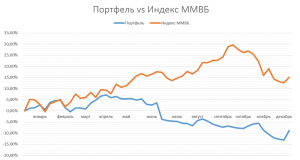

Тот редкий случай, когда мы локально уступили рынку. Не вижу ничего страшного. Главное — общие результаты по всему портфелю. С 2006 года у индекса среднегодовая доходность +8.55%, у портфеля +15.71%. Состав портфеля за прошлые периоды находится здесь. По годам себя портфель ведет следующим образом:

Посмотрим на доходность портфеля по сравнению с индексом ММВБ на недельных интервалах:

И здесь прилично отстали от рынка, но опять же всё в рамках стратегии.

Состав портфеля:

FDN – First Trust Dow Jones Internet ETF (доля 15%)

FLN – First Trust Latin America AlphaDEX ETF (доля 10%)

CWB – SPDR Blmbg Barclays Convert Secs ETF (доля 7.5%)

VCLT – Vanguard Long-Term Corporate Bd ETF (доля 7.5%)

GLD – SPDR Gold Trust (доля 15%)

HAIL – SPDR S&P Kensho Smart Mobility ETF (доля 6.5%)

WPS – iShares International Dev Prpty ETF (доля 6.5%)

IHI – iShares US Medical Devices ETF (доля 15%)

AFK – VanEck Vectors Africa ETF (доля 10%)

CIBR – First Trust NASDAQ Cybersecurity ETF (доля 7%).

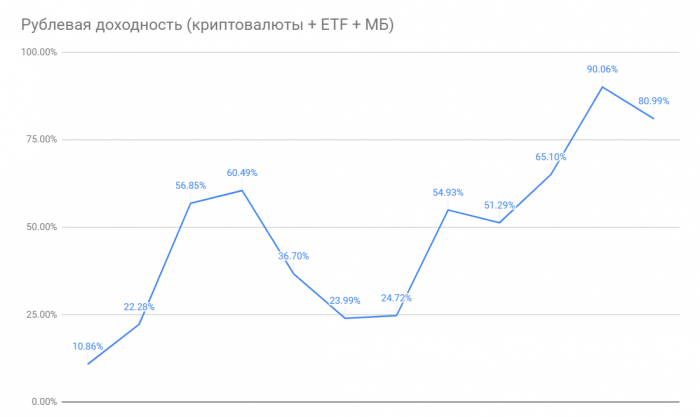

Отличный год для широко диверсифицированного портфеля. Здесь ещё не посчитана доходность от стейкинга и участия в парачейн аукционах (подразумевается, что умеренному инвестору некогда заниматься такими вещами). Хотя доходность от стейкинга в будущем надо будет уже учитывать.

Портфель состоял из следующих активов:

Bitcoin – доля 25%;

Ethereum – доля 9%;

Polkadot – доля 7%;

Kusama – доля 7%;

Holo – доля 7%;

The Graph – доля 5%;

Arweave – доля 5%;

Helium – доля 5%;

Elrond – доля 5%;

Avalanche – доля 5%;

Oasis – доля 5%;

NEAR – доля 5%;

Algorand – доля 5%;

Cosmos – доля 5%.

(и при этом такому инвестору абсолютно ничего не надо делать — закупил активы в начале года, в конце года произвел ребалансировку). Доля активов на МБ – 40%, доля в зарубежных ETF – 50%, доля криптовалют – 10%. Отличный результат с учетом скромных результатов в фиатном мире.

Взлетел и портфель из новых криптовалют. Да, так взлетел, что выполнил цели на 10 лет за полтора года. $3400 удалось превратить в $194 947. В скором времени стартанем с нуля, подписывайтесь на канал.

Акции в равных пропорциях (доля 55%): OZON, Северсталь, Система АО, Русал, Яндекс, Новатэк, ФосАгро;

Золото (30%): FinEx Gold ETF;

Облигации (15%): FinEx FXRB ETF.

FDN – First Trust Dow Jones Internet ETF (доля 15%)

FLN – First Trust Latin America AlphaDEX ETF (доля 10%)

CWB – SPDR Blmbg Barclays Convert Secs ETF (доля 7.5%)

VCLT – Vanguard Long-Term Corporate Bd ETF (доля 7.5%)

GLD – SPDR Gold Trust (доля 15%)

HAIL – SPDR S&P Kensho Smart Mobility ETF (доля 6.5%)

WPS – iShares International Dev Prpty ETF (доля 6.5%)

IHI – iShares US Medical Devices ETF (доля 15%)

AFK – VanEck Vectors Africa ETF (доля 10%)

CIBR – First Trust NASDAQ Cybersecurity ETF (доля 7%).

Следить за портфелем можно по ссылке (доступны исторические данные и различные метрики).

Bitcoin – доля 25%;

Ethereum – доля 9%;

Holo – доля 7%;

NEAR – доля 7%;

Flow – доля 7%;

Polkadot – доля 5%;

Kusama – доля 5%;

The Graph – доля 5%;

Elrond – доля 5%;

Oasis – доля 5%;

Algorand – доля 5%;

Cosmos – доля 5%;

Immutable X – доля 5%;

Internet Computer – доля 5%.

Динамику криптовалютного портфеля можно отслеживать по ссылке (старт с условной $1000 для удобства).

Состав портфелей опубликован для ознакомительных целей и не является инвестиционной рекомендацией. Все решения о покупке и продаже принимайте, пожалуйста, самостоятельно.

Криптовалюты – это очень рискованный класс активов, но в то же время наиболее перспективный. Вкладывайте в этот класс от 5% (консервативные инвесторы) до 15% (агрессивные инвесторы) от активов. При желании можно ежемесячно ребалансировать криптовалютный портфель, чтобы возвращать портфель к первоначальному уровню риска. Для связи со мной лучше всего подписаться на мой канал в Telegram (@cryptoved) и написать в бота.

Благодарим за чтение статьи!

Автор блога в Telegram:

Комментарии: