Подведем итоги первого квартала по трем нашим портфелям.

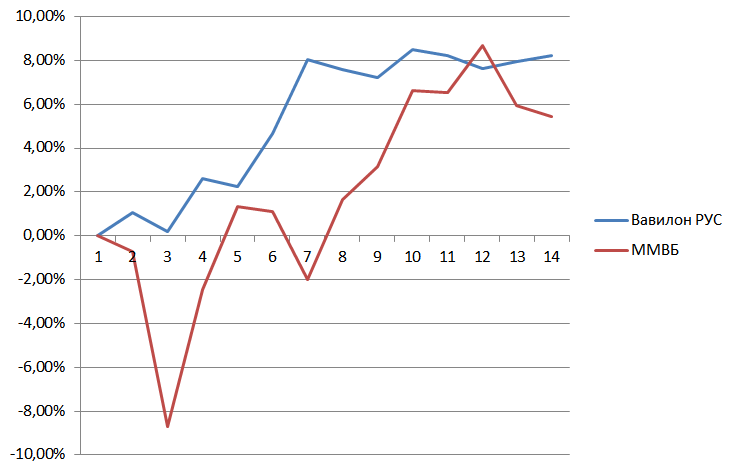

Каждый из вас может сам повторять стратегию Вавилон Рус. Для этого требуется только один раз в год покупать акции, облигации и золото и один раз в год производить ребалансировку и корректировку портфеля. На инвестиции тратится около 2 часов в год! За последние 10 лет такая стратегия показала доходность на уровне +18,5% ежегодно с учетом сложного процента.

Напомним состав портфеля Вавилон Рус на 2016 год:

Золото (35%): FinEx Gold ETF;

Облигации (19,9%): FinEx FXRB ETF.

Стратегия инвестирования аналогична первой. Разница лишь в площадках. Vavilon Globe – это инвестиции на мировых фондовых площадках. Доходность портфеля долларовая.

Состав портфеля Vavilon Globe на 2016 год:

Акции (доля 63,97%): DHI (3,19%), LEN (3,27%), HEIG.DE (2,67%), NDX1 (3,54), VWS.DE (4,64), GTQ1.BE (3,97%), FB (3,52%),WMT (4,05%), MSFT (3,7%), AAPL (3,59%), ATVI (3,93%), EA (4,61%), MRK.DE (3,22%), QIA.DE (3,58%), ARCC (3,79%),CBSH (4,24%), CM (4,45%).

Облигации (доля 12,01%): ETF HYD

Золото (доля 12,01%): ETF IAU

Недвижимость (доля 12,01): ETF VNQ

Здесь стратегия инвестирования немного отличается от двух предыдущих. Во-первых, портфель корректируется каждый квартал. Во-вторых, портфель экспериментальный. Соотношение активов в портфеле подбирается финансовым советником, а сами активы выбирают дети 🙂

Портфель чуть-чуть уступил индексу ММВБ. Но это лишь начало эксперимента! Впереди ещё 99 серий. Вторая серия уже монтируется и готовится к выходу.

В первом квартале 2016 года Вавилон детский был таков:

Э.ОНРоссия -15,44%

Лукойл — 11,67%

РусГидро — 13,86%

ВТБ ао — 12,54%

Сбербанк ао — 12,16%

Сургут пр — 13,01%

Аэрофлот — 10,59%

ETF золота и облигаций:

FXGD — 5,45%

FXRB — 5,29%

Все инвестиционные портфели строятся на базе стратегии asset allocation, согласно которой главное – это распределение активов в портфеле. Инвестировать можно примерно со 100 000 рублей (стандартные портфели надо корректировать, оптимальный минимум – 230 000 рублей). Максимальная сумма у подобных портфелей теоретически не ограничена. Это не интрадейные и не среднесрочные стратегии. Таким образом можно инвестировать десятки миллиардов, и результаты будут примерно такими же. При инвестировании миллионов и миллиардов нужно включать больше эмитентов в состав акций.

Будьте разумными инвесторами! Используйте стратегию asset allocation в рамках личного финансового плана.

p.s. сегодня каждый может составить инвестиционный портфель, доходность которого будет выше банковского депозита. Для этого не нужно отдавать свои деньги в непонятные конторы, которые в наше время закрываются ежедневно. Для инвестиций необходимо открыть брокерский счет, поставить программу, завести деньги, сформировать портфель на бумаге, а затем купить нужные активы уже в торговом терминале. Такие инвестиции одни из самых надежных, так как вложения делаются в различные крупные компании и прозрачные финансовые инструменты.

Мы разместили состав наших портфелей заранее, каждый из вас мог повторить эту же доходность. За первый квартал по сути 2 портфеля уже показали доходность, которую банк покажет за ГОД! Международный портфель в принципе тоже хорошо сработал, учитывая то, что доходность в долларах. Банковская доходность в долларах как раз находится примерно на том же уровне, что портфель показал за один квартал. Но опять же не следует надеяться на сверхдоходности. В долгосрочных периодах такая стратегия будет показывать результаты в пределах от +15 до +20% в рублях в текущих экономических реалиях (при снижении ключевой ставки доходность тоже будет падать) и от +7 до +15% в долларах.

Если что-то из написанного ЛИЧНО ВАМ было не понятно, то оставляйте свои вопросы здесь или пишите в социальной сети.

Хотите научиться самостоятельно формировать портфели под свои личные цели? Подпишитесь на автора блога в Telegram.

Спасибо за чтение материала!

Автор блога в Telegram:

Комментарии: